在白酒圈被冠以“理财老手”的洋河股份“踩雷”了。

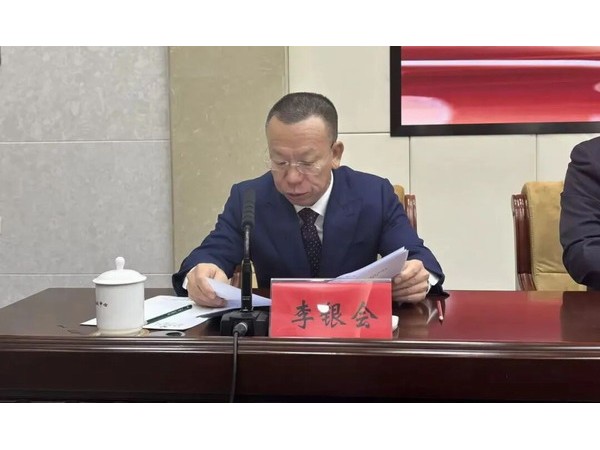

这次的“雷”爆发在房地产信托理财产品上,上半年洋河股份逾期未收回的金额为3.01亿元,逾期未收回的理财中已计提减值的金额为1.65亿元。

“这么多真金白银打了‘水漂’,洋河至少要卖出十几万瓶梦之蓝才能弥补亏空吧?”洋河股份在信托理财上跌了跟头引发投资者不满:“洋河是否可以学习下茅台,不要拿股东的钱去买一堆暴雷的房地产信托?”“管理层是不是有点不务正业,过度热衷理财很容易导致主营业务被对手超车”……

实际上,洋河股份“白酒老三”的地位也正摇摇欲坠,其身后的泸州老窖和山西汾酒在跃跃欲试。

根据江苏洋河酒厂股份有限公司(以下简称“洋河股份”)发布的2023年半年报数据显示,报告期内,洋河股份营业收入218.73亿元,同比增长15.68%;归属上市公司股东净利润为78.62亿元,同比增长14.06%。

尽管业绩依然保持着双位数的增长,但营收增速和归母净利润增速较去年同期分别下滑了5.97和7.7个百分点。放在全国市场来看,今年上半年贵州茅台的营收增速为20.76%,泸州老窖的营收增速为25.11%,山西汾酒的营收增速为23.98%……几大有意抢占“老三”地位的白酒巨头均来势汹汹。对比之下,洋河股份业绩增速缓慢的窘境渐渐凸显出来。

洋河股份的“老三”宝座,还牢固吗?记者致电洋河股份并发送采访提纲致董秘办,截至发稿,未获得回复。

3亿信托理财逾期

踩“雷”不止一次

在近些年热衷的理财业务上,洋河股份不小心又“踩雷”了。

财报显示,今年上半年洋河股份投资活动产生的现金流量净额为15.35亿元,同比大幅减少62.75%。

洋河股份给出的解释是本期投资活动现金流入减少所致。

问题就出在信托理财产品上,上半年洋河股份信托理财产品的委托理财金额为2.75亿元,逾期未收回的金额为3.01亿元,逾期未收回的理财中已计提减值的金额为1.65亿元。

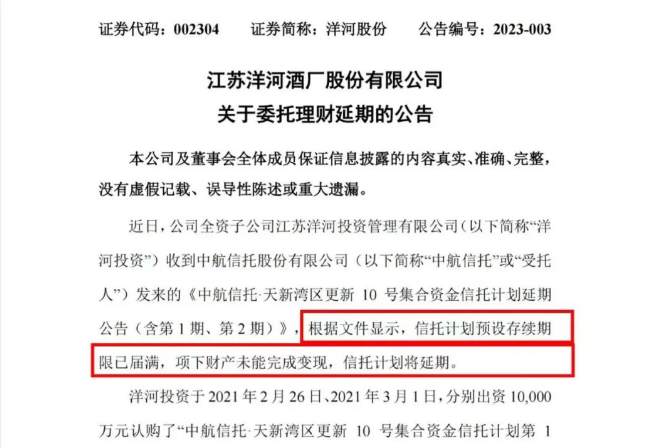

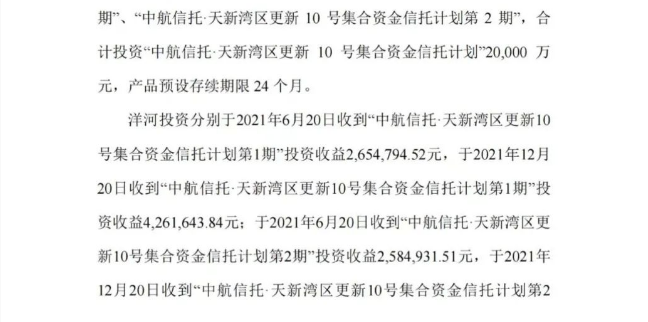

拆解来看就是洋河股份于2020年购买“中信信托·嘉和118号恒大贵阳新世界集合资金信托计划”以及2021年购买的“中航信托·天新湾区更新10号集合资金信托计划1期”和“中航信托·天新湾区更新10号集合资金信托计划2期”违约了。

早在今年3月,洋河股份就曾公告称,公司共收到“中航信托·天新湾区更新10号集合资金信托计划”投资收益0.14亿元。截至公告日,信托产品本金2亿元及在2021年12月20日之后的预期收益未收回,信托计划将延期。

据中航信托官网显示,洋河股份投向的“中航信托·天新湾区更新10号集合资金信托计划”系列涉及保利、建业、佳兆业等房企的旧改项目,该信托的参考年化收益率达到8.5%。

早在去年6月,就有网友在贴吧反映“不付息,已违约”。

有投资者致电洋河股份询问上述中航信托产品投资回收进展时,洋河股份相关人士回复称,暂无任何进展。

这并不是洋河股份第一次“踩雷”信托理财。

2021年12月初,洋河股份曾自曝出资1.9亿元认购的中信信托管理的投向恒大贵阳新世界项目的信托产品,约1.68亿元本金与收益到期无法兑付。

IPG中国区首席经济学家柏文喜认为,多个信托计划的投资暴雷,不仅直接影响洋河股份的经营业绩和财务状况,还会对洋河股份的资本市场表现带来负面影响。直接影响体现在洋河股份的资产减值,进而影响其即期业绩与财务报表。上半年已计提减值1.65亿元,表明这些投资已出现较大损失,直接影响到了公司的当期利润水平。

“间接影响主要是对洋河股份的声誉产生影响。这些投资是洋河股份所持有的金融性资产组合的一部分,它们的失败会让投资者和消费者对洋河股份的财务管理能力和投资能力产生怀疑,进而导致投资者和消费者对洋河股份的产品和服务失去信心。”柏文喜说,除了会对洋河股份经营和业务产生负面影响外,对于资本市场形象的负面影响也是不言而喻的。

信托理财业务停止

“地雷盲盒”犹在

洋河股份热衷于投资信托理财产品始于2011年。彼时洋河股份刚上市两年,手握巨额闲置资金便拿出30亿元购买银行理财产品。

到2017年,洋河股份委托理财高达155.1亿元,其中67.75亿元用于购买信托理财产品,71.76亿元用于购买银行理财产品。该年度,洋河股份获得的投资收益达到6.24亿元,占总利润额的7.05%。自此,洋河股份也逐步成为最爱理财的酒企之一。

洋河股份购买的银行理财和信托产品主要计入交易性金融资产科目,期间公允价值变动计入公允价值变动损益,处置后计入投资收益。

2018年,洋河投资成立,并对外宣称满足公司战略布局需要。这个时候,洋河股份的信托产品投资力度已经和银行理财旗鼓相当。之后到2020年这三年,洋河股份分别以85.67亿元、104.4亿元、121.2亿元购买信托产品,投资规模逐年递增,对应的投资收益分别为9.18亿元、8.5亿元、12.06亿元,三年增长了约90%。

2021年,洋河股份遭遇信托违约,从对应的理财底层资产看,信托资金大都流向地产项目,除投向恒大贵阳项目外,其信托产品组合中囊括了宝能、阳光城和中国奥园等多家房企的项目。同年,洋河股份对报告期内存续的信托理财产品进行了梳理,计提减值合计2.51亿元,实打实的减少了净利润,信托理财规模也骤然减少到20.82亿元。

2022年5月23日,在洋河股份2021年度业绩说明会上,公司表示,除中信信托·嘉和 118 号恒大贵阳新世界剩余6813万元延期外,其他产品均已正常兑付,目前信托存量为14.12亿元(含延期)。2022年底,洋河股份的信托理财进一步缩小规模,从上一年的20.82亿元缩小到2.75亿元。

在经历信托暴雷后,今年5月22日,洋河股份在回答投资者关于公司理财资金投向时明确:“公司目前已经停止了信托理财业务。”

截至今年6月底,洋河股份委托理财发生额约98亿元,其中95亿元为银行理财,未到期余额53亿元;信托理财发生额仅2.75亿元,逾期未收回金额为3.01亿元,已计提减值1.65亿元。从投资收益来看,上半年公司投资收益为1.94亿元,相较去年同期3.02亿元减少了1.08亿元。

尽管如此,洋河股份的风险也并未出清。

“这可能会形成洋河的最大投资隐患。”某券商分析师认为,在地产信托频频暴雷的当下,洋河股份买了一堆地产信托产品,恒大、宝能、阳光城、蓝光、雅居乐等集合资金信托计划中,随处可见洋河股份的资金魅影,这不亚于一堆“地雷盲盒”,风险敞口巨大。

投资“泛海系”巨亏

13亿元认购资金兑付成谜

洋河股份不仅买信托“上瘾”,还成了信托公司的股东。

据相关媒体披露,在众多信托理财产品中,洋河股份和“泛海系”的投资关系极其密切。除了连续两年以超过10亿元的资金参与“泛海系”旗下民生信托理财项目外,还与民生信托及其背后的“泛海系”公司发生了几次大额股权交易。

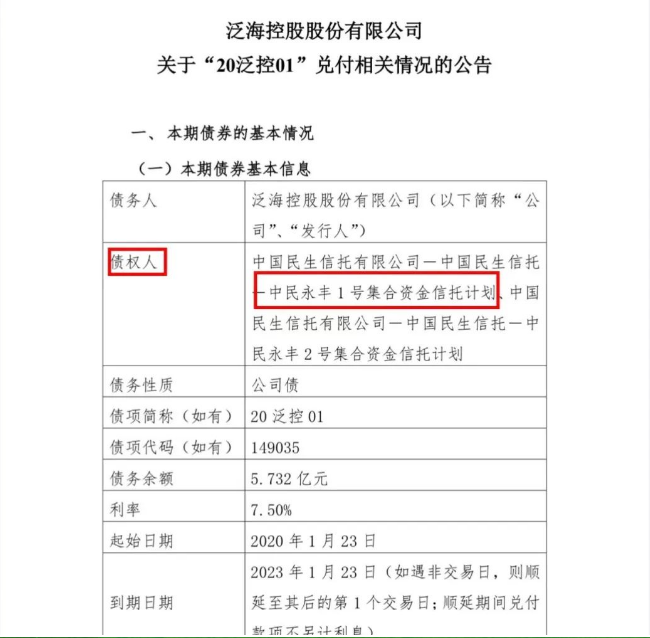

其中关键项目“民生信托-中民永丰1号集合资金信托计划”(以下简称:中民永丰1号)涉嫌为泛海控股自融,实际已发生逾期,随着泛海“暴雷”,洋河的13亿元认购资金能否足额兑付已成谜。

公开资料显示,洋河股份于2019年花费15亿元认购民生信托6个产品,其中5亿元通过4个信托产品,投向了阳光城、佳兆业、宝能3家房企,参考收益在8.7%-9.1%不等。另外,还有10亿元分两次认购了同一个“民生信托-中民永丰1号”,参考收益为5.9%。

再看2020年,洋河股份的高风险信托理财数据中,总计有5个是民生信托产品,其中3笔总计13亿元认购的是同一个“民生信托-中民永丰1号”,参考收益5.3%-5.65%。另外一笔7000万元认购的“民生信托-至信930号”底层投向于奥园项目,参考收益是8.7%,还有一笔2亿元认购的“民生信托-至信1047号”的底层投向显示的是宝能现金流,参考收益为8.9%。

这些信托计划分别在2020年6月、7月、8月、12月以及2021年5月、6月和2022年的2月、8月到期。虽然洋河股份从未披露“民生信托-中民永丰1号”发生违约,但随着“20泛控01”债券发生违约,民生信托将大股东“泛海系”告上法庭后披露的“20泛控01”债券背后涉及的债权人主体正是“民生信托—中民永丰1号”及“民生信托—中民永丰2号集合资金信托计划”。

目前已有多位信托投资人,因“民生信托—中民永丰1号”暴雷,或举报或将民生信托告上法庭。但洋河股份认购的“民生信托—中民永丰1号”兑付情况如何,未有披露。

另外入股民生信托也给洋河股份带来了不小的贬值。

2021年,洋河股份斥资6.5亿元从“泛海系”受让民生信托5.95%股权,成为民生信托第三大股东。据洋河股份2022年财报披露,这笔6.5亿元的投资到2022年底已损失2.47亿元(公允价值变动损失),目前只值3.38亿元。

若按照民生信托2022年底总计20.93亿元的净资产计算,洋河持有的5.95%的股权,对应的净资产只有1.24亿元。如果按净资产的口径算,洋河股份的6.5亿元投入,实际贬值损失已超过了5亿元。

有投资者曾在洋河股份网上业绩说明会上提问:“多余的资金为何不扩大基酒产能,强化主业,偏要投资合伙基金,给资本市场一种不务正业的感觉?”对此,洋河股份董事长张联东的回答是:“投资合伙基金是在满足公司日常生产经营和资金安全的前提下,力争财富的保值增值。”

当投资人进一步提出,对洋河股份拿出数百亿元进行理财表示担忧时,洋河股份管理层的回复是,公司利用闲置资金进行合理资产配置,本着风险可控、高收益优先的原则分类实施。

然而,洋河另外花费10多亿元从民生信托接盘的私募基金份额存在重大纠纷,尚有3.1亿元因为民生信托的司法保全至今没有过户。是否有可能形成重大损失,洋河股份并没有披露。

柏文喜认为,洋河股份需采取积极措施来解决这些问题,包括加强风险管理和内部控制,规范投资行为,加强对投资项目的尽职调查和风险评估,切实调整其投资策略与方向,避免再次出现类似的投资失误。对出现问题的信托计划进行主动清理和尽力追偿,尽可能减少公司损失。加强与投资者和消费者沟通,积极回应市场质疑和关切以重建市场信任。

“如果能够积极采取措施加以改进和应对,洋河股份仍有机会迅速止损乃至扭转局势,以保持其市场地位并实现持续发展。”柏文喜说。

竞品纷纷发力

洋河白酒“老三”地位不保?

史玉柱在微博上曾经发过一段文字,疑似点评恒大困境。他提到:地产商出事,对银行伤害并不大,损失最大的是买地产商发行的理财和信托产品的投资人。

这实际也分析了“洋河们”可能的“明天”。

上世纪80年代,清香型白酒曾是市场主流,龙头山西汾酒的销量一度占到中国白酒销量的50%,被尊称为“汾老大”。可惜贵州茅台、五粮液等酱、浓香型白酒顺势崛起,相对保守的山西汾酒逐渐落伍,从汾老大沦为了配角,白酒进入“茅五剑、茅五泸”时代。

后来,洋河股份抓住混改机会,实行渠道为王战略。2010年,洋河股份营收首次超过泸州老窖,从那年开始,洋河股份迎来快速发展,与泸州老窖的差距逐渐拉大,白酒也进入“茅五洋”时代。

在白酒圈流传“铁打的茅五,流水的老三”,一众酒企憾动不了“茅五”的地位,纷纷将目标锁定在“老三”的位置上各自发力。

从2023年中报业绩来看,虽然洋河股份还稳坐“探花“位置,但其营业收入和归母净利润增速均不及山西汾酒和泸州老窖。

中报数据显示,2023年上半年山西汾酒实现营业收入190.11亿元,同比增长23.98%,实现归母净利润67.67亿元,同比增长35%;泸州老窖上半年实现营业收入145.93亿元,同比增长25.11%,实现归母净利润70.90亿元,同比增长28.17%。而同期,洋河股份营收增速和归母净利润增速只有15.68%和14.06%。

对比来看,山西汾酒在三大白酒企业中业绩增速最快,泸州老窖的营收和归母净利润增速也超过了洋河股份。

从二级市场表现来看,截至9月14日收盘,山西汾酒每股255.2元,市值为3090亿元;泸州老窖每股232.24元,市值为3418亿元。而洋河股份报收于136.85元/股,市值为2064亿元,较前两者相差1026亿元和1354亿元。

有投资者吐槽:“记得洋河刚上市一路长红,市值一度超过五粮液。如今市值不仅远远落后于五粮液,还被山西汾酒、泸州老窖狠狠地拉下一大截。”

再看江苏省内市场,除了洋河股份,规模排名第二的苏酒上市公司江苏今世缘酒业股份有限公司(以下简称“今世缘”)上半年营业收入59.69亿元,同比增长28.47%;归属上市公司股东的净利润约20.5亿元,同比增长26.7%。今世缘在营业收入和净利润方面的增速也都高于洋河股份。

除了内忧外患被后来者虎视眈眈外,“净利润破百亿元”仍是洋河股份至今都没有迈过去的坎儿。

市场人士认为,近几年酒企的投资动作不少,比如茅台,触角已延伸至银行、基金、租赁等领域;泸州老窖在多年前也控股了华西证券,洋河股份却买一堆地产信托追求高额收益,年化收益率基本都在7%以上,是可预估的投资风险。业内熟称超过8%就很危险,10%以上就要准备损失全部本金。

正如投资者所质问:洋河股份多年来热衷于投资理财,是否本末倒置分散了重心,从而不能深耕做大主业呢?洋河股份是不是名副其实的“老三”呢?